Зачем вообще искать “низкорисковый” фарминг

Крипто-фарминг давно перестал быть чем‑то “для своих”. Но вместе с ростом доходности вырос и зоопарк рисков: от взломов смарт‑контрактов до банального дропа ликвидности в пуле.

Если раньше вопрос был “где доходность выше”, то сейчас повестка другая: дефи фарминг с низким риском где лучше зарабатывать, чтобы не ловить каждый день сердечные приступы от графиков и новостей.

Ниже — живой обзор того, как в 2024–2025 годах разумно выжимать доход из стейблов и крупных монет, не лезя в мусорные токены и пирамидальные APR.

---

Базовые принципы “аккуратного” фарминга

Прежде чем разбирать лучшие платформы для крипто фарминга 2025, важно зафиксировать несколько правил, без которых любая “низкорисковая” стратегия превращается в казино.

- Не ставим всё в один протокол, даже если это супер‑blue chip.

- Не гонимся за APY > 30% на стейблах — почти всегда это скрытый риск.

- Смотрим не только на доход, но и на ликвидность (TVL, глубина пулов, объёмы).

Классический пример: пул стейблов с 6–10% годовых в крупном протоколе часто безопаснее, чем 25–40% в сомнительном sidechain, даже если смарт-контракт формально прошёл аудит.

---

Куда смотреть в 2025 году: CEX vs DeFi

Центральзованные биржи: “депозиты” и Earn‑программы

Самый банальный, но всё ещё рабочий путь — стейкинг и Earn‑продукты на топ‑биржах (Binance, OKX, Bybit и др.).

Плюсы: не нужно разбираться в смарт‑контрактах, всё в одном интерфейсе, иногда есть защита от негативного баланса и компенсационные фонды. Минусы: вы отдаёте ключи бирже, а значит принимаете на себя риск централизованного хранителя.

Реальный кейс:

Консервативные фонды, которые не готовы напрямую работать с DeFi, в 2023–2024 держали часть стейблов в “гибких” Earn‑продуктах на Binance/OKX под ~3–6% годовых в USDT/USDC. Для них это замена долларового депозита с чуть более высокой доходностью.

---

DeFi‑протоколы: контроль над ключами и больше конструкторских опций

Здесь можно собрать доходный фарминг usdt usdc под низкий риск самостоятельно. Стандартный стек:

- Ликвидность в стейбл‑пулы (Curve, Uniswap v3, Maverick и др.).

- Лендинг‑платформы (Aave, Compound, Spark).

- Ликвидный стейкинг (Lido, Rocket Pool и их аналоги).

За счёт конкуренции и стимулов от протоколов доходность часто на 1–3 п.п. выше, чем на бирже, но и вам приходится следить за новостями, апгрейдами контрактов и управлением DAO.

---

Надёжные стейбл‑пулы и лендинг: “рабочие лошадки”

Aave / Compound / Spark: классика низкорискового фарминга

Для спокойного фарминга стейблов первый чек — это крупные лендинг‑платформы с многолетней историей.

Примерно, что можно ожидать (цифры плавают):

- Aave v3 (Ethereum / L2): 3–7% годовых на USDT/USDC с учётом стимулов.

- Compound v3: обычно чуть ниже Aave, зато очень простая модель.

- Spark (экосистема Maker): интересен для тех, кто уже пользуется DAI и Maker.

Curve и прочие стейбл‑DEX

Curve — один из старейших стейбл‑DEX, где пулы USDT/USDC/DAI часто дают 4–10% годовых за счёт трейдинговых комиссий и, иногда, дополнительных токенов.

Реальная практика:

Многие “пассивные” DeFi‑фонды держат 30–50% капитала в пуле стейблов Curve + Aave/Compound: часть стейблов — в лендинге, часть — в ликвидности DEX. В итоге получается диверсифицированный доход 5–9% годовых при довольно умеренном риске.

---

Технический блок: что здесь за риски

- Риск смарт‑контракта: даже у Aave и Curve были инциденты, пусть и без катастроф.

- Риск стейблов: USDT, USDC, DAI — это разные модели резервов и регуляторного давления.

- Риск ликвидности: чем меньше TVL пула или рынка, тем легче его “сломать” большими объёмами.

---

Ликвидный стейкинг: низкий риск, если понимать, что стейкаете

Lido, Rocket Pool и другие LSD

Ликвидный стейкинг (LST/LSD) — это когда вы стейкаете ETH (или другую монету), но получаете ликвидный токен (stETH, rETH и т.п.), который можно дальше фармить.

Чем это интересно для аккуратного фармера:

- Базовая доходность по ETH‑стейкингу: ~3–5% годовых (исторические значения).

- Плюс extra‑доход, если использовать stETH/rETH как залог в Aave или в пулах ликвидности.

Реальный пример стратегии:

1. Стейкаем ETH в Lido → получаем stETH.

2. Залогаем stETH в Aave, берём под него часть стейблов (USDC).

3. Стейблы отправляем в пул стейблов (Curve/Aave) под 4–7% годовых.

Итог:

- 3–5% годовых с базового стейкинга ETH.

- + доход на стейблы (минус проценты по займу).

Если не перегибать с плечом, реальная эффективная доходность может выйти 7–12% годовых с умеренным риском.

---

Технический блок: нюансы ликвидного стейкинга

- Риск депега: stETH может временно торговаться со скидкой к ETH.

- Риск протокола стейкинга: баги, взлом, санкции против валидаторов.

- Риск плеча: если вы берёте займ под залог stETH, при сильном падении ETH позицию могут ликвидировать.

---

Нестандартные решения для аккуратного фарминга

Здесь начинается самое интересное: не просто “положил в Aave и забыл”, а аккуратные конструктивные схемы, которые используют рыночные перекосы.

1. Хеджированный стейбл‑фарминг через опции

Идея: вы фармите стейблы в DeFi, но параллельно покупаете дешёвую страховку от “чёрного лебедя”.

Пример подхода:

- 70–80% капитала — в стейбл‑пулы (Aave/Curve/Uniswap) под 5–8% годовых.

- 5–10% прибыли (а не капитала) вы тратите на покупку пут‑опционов на BTC/ETH или структурных продуктов на централизованной бирже.

Что это даёт:

Если что‑то взрывается и рынок проваливается, часть опционов отыгрывает просадку по портфелю. Да, это съедает часть доходности, но делает стратегию ближе к “облигационной” по профилю риска.

---

2. Маркет‑нейтральный фарминг на фьючерсах

Нередко доходный фарминг usdt usdc под низкий риск можно комбинировать с фьючерсами и свопами.

Схема (упрощённо):

1. Покупаете BTC/ETH на споте.

2. Открываете шорт по той же монете на бессрочном фьючерсе.

3. Получаете funding‑платежи (если они положительные в вашу сторону).

Параллельно:

- Стейблы и свободный капитал размещаете в DeFi‑платформах под 3–7% годовых.

Если всё сделать аккуратно и не лезть в высокий левередж, такая “basis/neutral” стратегия даёт:

- Доход от funding (который на бычьем рынке часто стабильно положительный).

- Доход от стейбл‑фарминга.

Риск — в дезбалансе позиции и неожиданных спайках funding, поэтому это уже продвинутый уровень.

---

3. LSDfi и фарминг на “доходе от дохода”

LSDfi — это протоколы, которые строятся поверх ликвидного стейкинга (Pendle, Prisma и другие).

Идея: взять поток дохода от стейкинга и продать/закрепить его заранее, либо использовать как залог. Например, можно:

- Зафиксировать будущую доходность по stETH, получив стейблы сейчас.

- Затем стейблы отправить в надёжные stables‑пулы.

Так можно чуть‑чуть “сдвинуть во времени” доход, не увеличивая сильно риск. Но здесь очень важно понимать механику конкретного протокола, иначе легко превратить низкий риск в высокий.

---

Как выбрать безопасную платформу для крипто фарминга

Разберёмся без лозунгов. Что именно нужно смотреть, когда вы анализируете надёжные площадки для yield farming обзор и сравнение которых постоянно мелькают в обзорах и твиттер‑нитках.

H3. Минимальный чек‑лист

- Возраст протокола. Старше 1–2 лет — уже плюс.

- TVL (total value locked). Сотни миллионов и выше — лучше (но не гарантия).

- Аудиты. Не просто “есть логотип компании X”, а реальные отчёты с найденными и исправленными уязвимостями.

- Баг‑баунти. Есть ли вознаграждения за найденные баги, какой размер.

- Прозрачность команды. Псевдонимные команды допустимы, но тогда особенно важны репутация и бэкграунд.

---

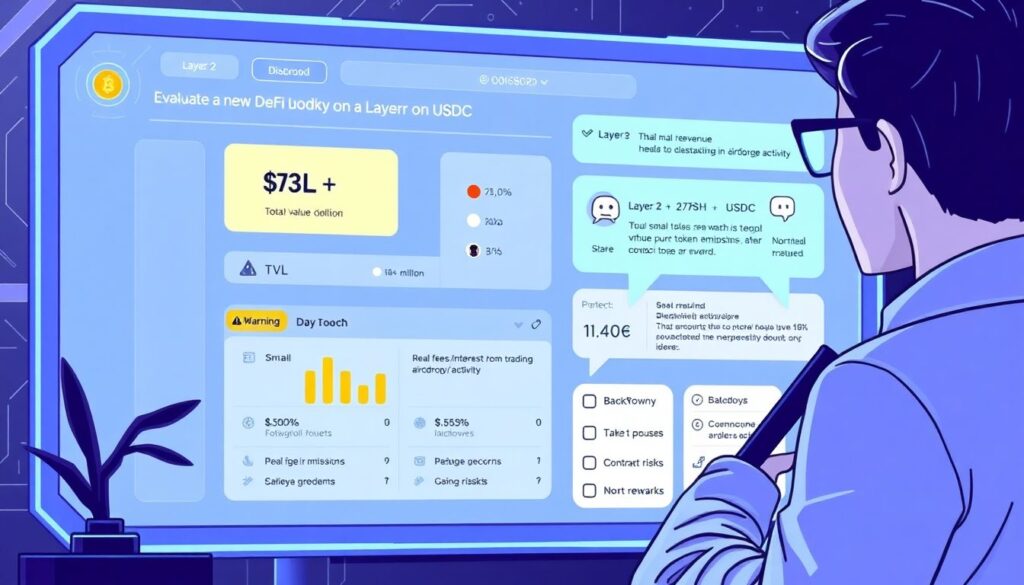

H3. Практический пример проверки

Допустим, вы нашли новый протокол с APY 18% на USDC на Layer 2 сети.

1. Смотрите TVL: если там всего 3–5 млн долларов — уже повод насторожиться.

2. Смотрите, откуда доход: реальные комиссии/interest или чисто раздача своего токена?

3. Ищете в Twitter/Discord: были ли разговоры о бэкдорах, паузах контрактов, emergency‑режимах.

4. Проверяете, можно ли легко выйти: есть ли ликвидность в основных DEX для токенов, которые вы получите.

Если по всем пунктам сигналов “красный” или “жёлтый” много — лучше пройти мимо, даже если цифры заманчивые.

---

Лучшие платформы для крипто фарминга 2025: логика выбора, а не список “топ‑10”

Не слишком честно давать список “топ‑10 протоколов на 2025 год”: ландшафт DeFi меняется слишком быстро, и любой такой список устаревает через квартал. Гораздо полезнее зафиксировать логику выбора:

1. Для максимально низкого риска (уровень “депозита”):

- Earn‑продукты на топ‑CEX (Binance, OKX, Coinbase, Bybit и др.).

- Классический лендинг (Aave, Compound, Spark) на стейблах.

Ожидаемая доходность: 3–7% годовых в стейблах.

2. Для умеренного риска (готовы разбираться немного глубже):

- Стейбл‑пулы на Curve/Uniswap v3/Maverick.

- Ликвидный стейкинг (Lido, Rocket Pool) без плеча.

Ожидаемая доходность: 5–10% годовых, иногда выше на пиках стимулов.

3. Для продвинутых аккуратных стратегий:

- Сочетание LST (stETH, rETH) + лендинг.

- Маркет‑нейтральные фьючерсные стратегии + стейбл‑фарминг.

- LSDfi‑протоколы с чётким пониманием механики.

Ожидаемая доходность: 8–15% годовых, но требуется активное управление.

---

Краткие ответы на частые вопросы

H3. Реально ли получать 10–15% годовых “почти без риска”?

“Почти без риска” — нет.

“С умеренным рыночным и протокольным риском” — да, если:

- использовать только крупные протоколы,

- не лезть в 20–30x плечо,

- регулярно пересматривать стратегии.

H3. Стоит ли фармить на маленьких сетях ради x2 доходности?

Для портфеля < 5–10 тыс. долларов — часто не стоит: сетевые риски, бриджи, нестабильные комиссии. Для больших сумм — иногда имеет смысл выделять небольшой процент (5–10%) на экспериментальные стратегии, но это уже венчур, а не “низкий риск”. ---

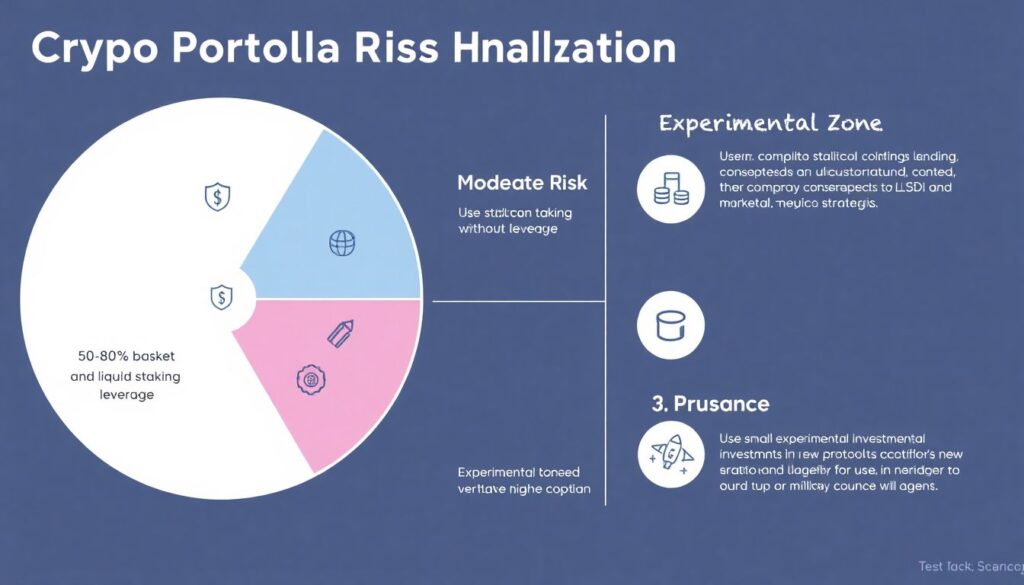

Итог: как действовать, если вы хотите спокойный фарминг в 2025

- Определите “корзину безопасности”: 50–80% капитала в стейбл‑лендинге и ликвидном стейкинге без плеча.

- 10–30% можно направить в более сложные, но всё ещё умеренно‑рисковые конструкции (LSDfi, нейтральные стратегии).

- Остаток — на эксперименты с новыми протоколами, если вам это интересно и вы готовы к возможным потерям.

Главный вывод: низкий риск в DeFi — это не свойство отдельной платформы, а результат того, как вы комбинируете разные протоколы, сети и инструменты. Если относиться к этому как к инженерной задаче, а не к лотерее, крипто‑фарминг перестаёт быть игрой в удачу и становится вменяемым источником доходности в портфеле.